Долги за ЖКУ вышли боком: что такое кредитный рейтинг и как его поднять?

Хотите занять у банка на кондиционер или оформить ипотеку? Сначала проверьте свой рейтинг. Что такое кредитная история? Это на что-нибудь влияет и как? Читайте на Добро.Медиа.

Что такое кредитная история? Фото: Freepik

Кредитная история – это…?

Простыми словами, это вся информация о ваших сделках с банком. Она записывается в бюро кредитных историй со дня оформления первого займа. В России их шесть, а ваши данные могут быть в одном, двух или всех сразу. Система составляет подробный отчёт о клиенте: даты и суммы договорённостей, исправность платежей и данные о просрочках.

Всё это складывается в итоговый рейтинг. Минимальный балл – один, максимальный – 999. Чем выше оценка, тем проще заключить новую сделку с банком. В разных БКИ информация может отличаться, но незначительно.

На что влияет кредитная история?

От рейтинга зависит, одобрят вам очередной заём или нет. Благодаря ему банк оценивает, насколько вы надёжный клиент, и предлагает условия сделки.

Кредитная история – это ключевой, но не единственный нюанс при вынесении решения. Заёмщик также изучает место работы, зарплату, возраст, семейное положение и цифровой след.

Разберём на примерах. Начинающий педиатр Дмитрий с университета стажировался в местной поликлинике и получал по 15 тысяч рублей в месяц. После учёбы он переехал и устроился врачом с окладом в 60 тысяч.

Квартира досталась парню по наследству. Чтобы сделать ремонт, он пошёл в банк за кредитом на сумму 250 тысяч рублей. Долгов у Дмитрия не было, работает он официально, а ежемесячный платёж не превышает половины дохода. Но врачу отказали.

Почему? У парня нулевая кредитная история, что кажется банку подозрительным. Трудового стажа почти нет, потому что впервые Дмитрий официально устроился лишь месяц назад – это тоже насторожило.

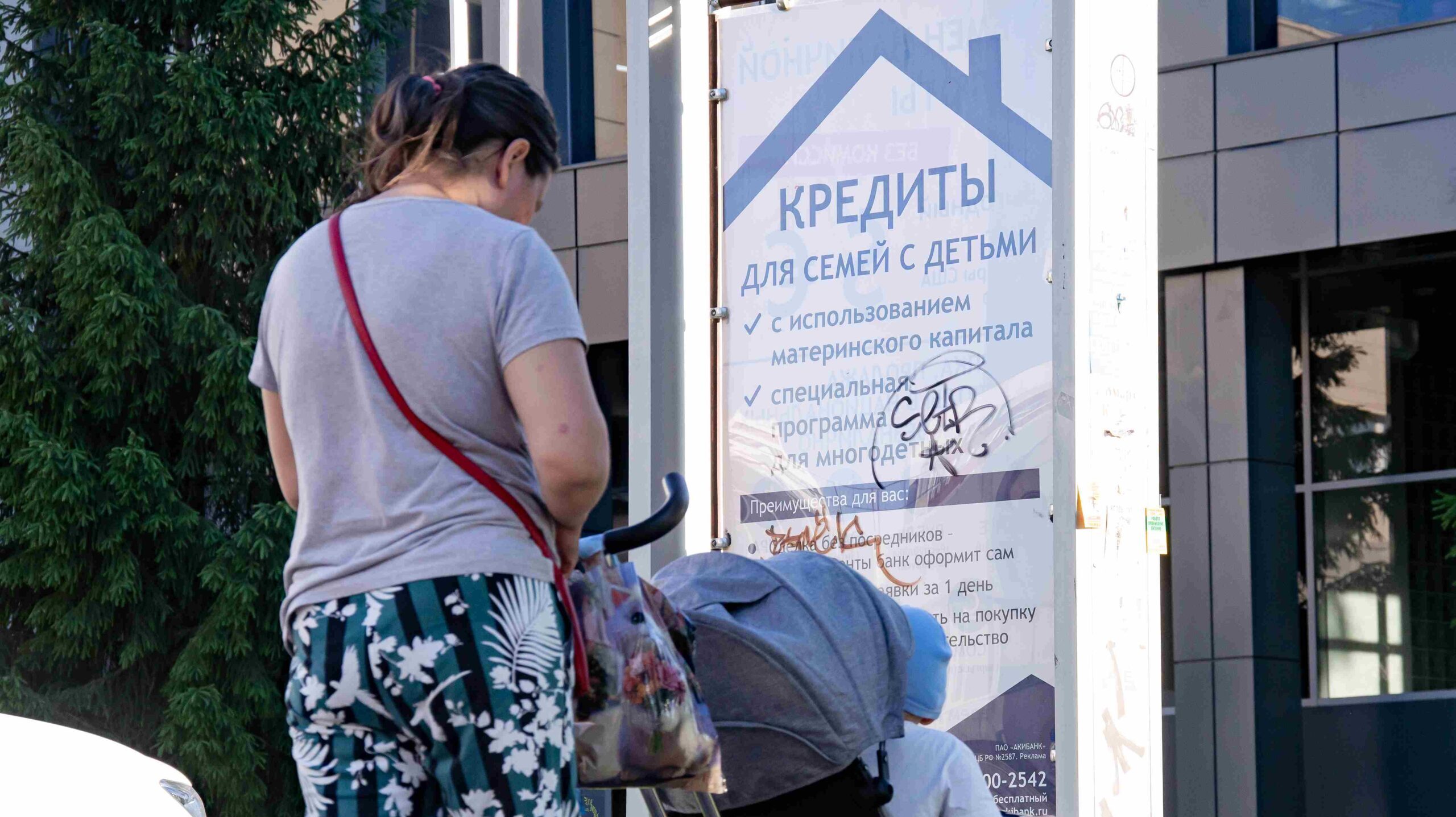

А вот продавцу Галине с двумя детьми и 30-летним стажем сделку одобрили. Зарплаты её мужа хватает на нужды семьи, заработок у женщины стабильный, да и долги она отдавала без просрочек. Хорошая кредитная история – это ключевой фактор принятия решения в обоих случаях.

Из чего складывается рейтинг?

Кроме просрочек, есть несколько неочевидных способов испортить свою кредитную историю.

- Не платите за коммуналку. Если частенько затягиваете с погашением квитанций, БКИ зафиксирует это в отчёте. Банки отказывают клиентам, потому что задаются вопросом: «Как он будет возвращать долг в 300 тысяч, если не может рассчитаться за мобильную связь, воду и электричество?». Если вы ничего не нарушаете, но прописаны в квартире, хозяин которой игнорирует платёжки ЖКУ, – тоже получите отказ.

- Долги по алиментам и штрафы ГИБДД. Кредитная история – это архив всех ваших финансовых обязательств. Банку всё равно, что и кому вы должны, по каким причинам не возвращаете. Даже если у вас стабильная зарплата, которой хватит на погашение всех просрочек. Заёмщик откажет, назвав вас неблагонадёжным клиентом.

- Меняете свои данные. Если вы вышли замуж и взяли фамилию мужа – это нормально. А вот частое обновление номера телефона, места работы и переезды насторожат кредитора. Даже если вы прятались от мошенников или ревнивой бывшей.

- Поручились не за того. Банки часто просят кого-то из окружения клиента подтвердить его платёжеспособность. Если вы поручились за друга, который увяз в долгах, ваш рейтинг упадёт.

- Внешний вид. Когда человек приходит за займом, сотрудник кредитной организации обращает внимание не только на отчёт из БКИ, но и на его опрятность. Если по пути в отделение вас окатили водой из лужи, лучше вернуться и сменить одежду. Выбирать домашнюю футболку с пятнами от соусов тоже не стоит.

- Взяли паузу. Если вы выплатили все кредиты без просрочек, а потом на пять лет пропали с радаров заёмщика, сделку могут отклонить. Для организации вы – тёмная лошадка, ведь актуальной информации о ваших доходах и благонадёжности нигде нет. То же касается людей, которые никогда не занимали, но пришли за крупной суммой.

Кредитная история – это закрытые данные?

Кредитная история – это закрытые данные? Фото: Freepik

Нет, любой гражданин может узнать свой рейтинг бесплатно. Для этого нужно отправить запрос в БКИ, с которым сотрудничает ваш банк. Самый простой способ узнать кредитный рейтинг онлайн – через Госуслуги.

- Войдите в подтверждённую учётную запись на портале

- На главной странице выберите вкладку «Услуги», затем «Налоги и финансы» и «Сведения из бюро кредитных историй»

- В выпадающем списке выберите пункт «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории – физического лица»

- Заполните и отправьте анкету

- В течение дня вы получите уведомление со списком бюро, в которых фиксируется ваш рейтинг. Выберите нужное и закажите отчёт на официальном сайте.

Плохая кредитная история – это навсегда?

Если вы накопили просрочки и задолжали по коммуналке, рейтинг можно поднять. Для этого придерживайтесь четырёх правил.

- Платите вовремя. Регулярно вносите установленную сумму. Это ключевой показатель вашей благонадёжности в глазах банка

- Реструктуризируйте долг. Если вы не можете вернуть деньги по текущим условиям, попробуйте увеличить срок сделки и сократить ежемесячный платёж

- Рефинансируйте кредиты. Переведите займы из одного банка в другой. Новый кредитор выкупит ваши долги и предложит более выгодные условия для погашения суммы

- Проверьте на ошибки. Иногда в отчёты бюро кредитных историй попадают несуществующие просрочки. Или закрытые сделки всё ещё числятся активными. В таком случае обратитесь в БКИ, предоставьте квитанции о погашении долга и попросите исправить ошибки.

Ранее редакция Добро.Медиа рассказывала, что делать, если банк заморозил деньги на счёте.

Источник: «Т-банк»